文章出處:本站 │ 網(wǎng)站編輯:管理員 │ 發(fā)表時(shí)間:2020/8/6 16:12:23

近日,各種榜單、數(shù)據(jù)接連披露,我們欣喜于工程機(jī)械行業(yè)整體景氣不斷提升的同時(shí),發(fā)現(xiàn)行業(yè)集中度也在不斷提高。龍頭企業(yè)工程機(jī)械產(chǎn)品的銷量增長(zhǎng)率跑贏行業(yè)整體增速,市占率不斷攀升,行業(yè)財(cái)富向龍頭企業(yè)聚集效應(yīng)明顯。

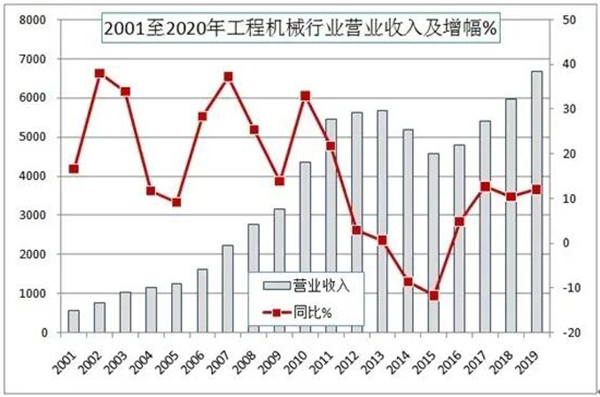

據(jù)中國(guó)工程機(jī)械工業(yè)協(xié)會(huì)統(tǒng)計(jì)數(shù)據(jù),2019年納入統(tǒng)計(jì)的311家工程機(jī)械行業(yè)企業(yè),實(shí)現(xiàn)營(yíng)收6681億,同比增長(zhǎng)12%。

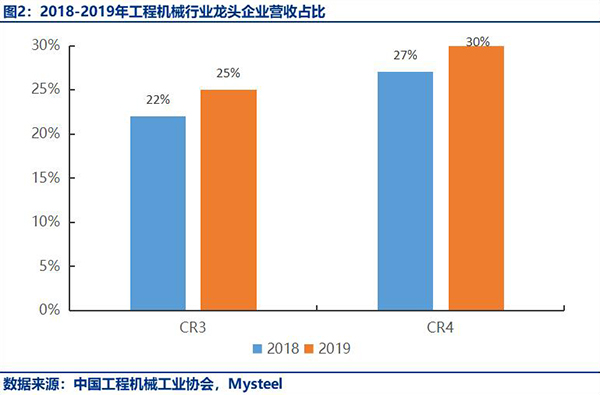

其中,前3家企業(yè)(三一、徐工、中聯(lián)重科)共計(jì)實(shí)現(xiàn)營(yíng)收約1782億,占整個(gè)行業(yè)營(yíng)收的27%;前4家企業(yè)(三一、徐工、中聯(lián)重科、柳工)共計(jì)實(shí)現(xiàn)營(yíng)收1974億,占工程機(jī)械行業(yè)總營(yíng)收的30%。CR3和CR4營(yíng)收占比較2018年均提高5個(gè)百分點(diǎn)。

從收入占比來(lái)看,2019年龍頭主機(jī)廠收入占行業(yè)總營(yíng)收的1/3左右,是行業(yè)收入的重要來(lái)源,說(shuō)明工程機(jī)械行業(yè)財(cái)富向龍頭企業(yè)聚集效應(yīng)明顯。

今年1-6月,行業(yè)內(nèi)12家企業(yè)集團(tuán)實(shí)現(xiàn)營(yíng)收2024億元,同比增長(zhǎng)15.4%,實(shí)現(xiàn)利潤(rùn)180億元,同比增長(zhǎng)15.9%,企業(yè)利潤(rùn)率達(dá)到8.9%。12家企業(yè)集團(tuán)的平均利潤(rùn)高于全行業(yè)平均水平的6%。

整體情況如此,各個(gè)分支領(lǐng)域也是如此。

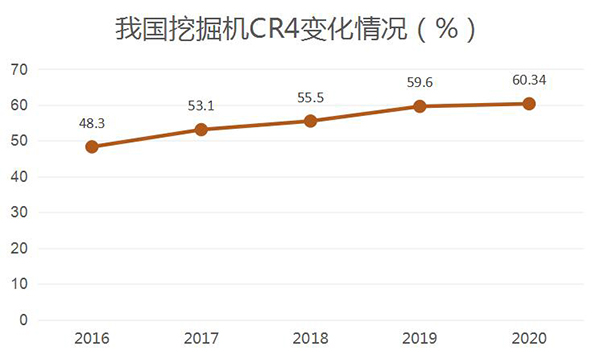

近幾年,我國(guó)挖掘機(jī)前四品牌(三一、徐工、臨工、卡特彼勒)市占率總和逐年提升,從48.3%增長(zhǎng)至60.34%;

裝載機(jī)CR4(徐工、柳工、臨工、龍工)超過(guò)60%;

推土機(jī)領(lǐng)域,山推一家的市占率就能占到70%左右;

起重機(jī)領(lǐng)域,中聯(lián)、徐工、三一、柳工市占率總和超過(guò)90%;

……

可以說(shuō),未來(lái)的大部分市場(chǎng)是屬于這些頭部企業(yè)的,而且,這種現(xiàn)象不止于工程機(jī)械行業(yè)!

行業(yè)寡頭的出現(xiàn)并非壞事,反而是行業(yè)成熟的表現(xiàn):在充分自由競(jìng)爭(zhēng)的階段,行業(yè)難免魚(yú)龍混雜,相互壓價(jià)無(wú)序競(jìng)爭(zhēng)在所難免,會(huì)出現(xiàn)行業(yè)內(nèi)部無(wú)用消耗及資源的極大浪費(fèi),行業(yè)一旦出現(xiàn)整合并形成數(shù)個(gè)寡頭,會(huì)提高行業(yè)進(jìn)入門檻阻止了攪局者,并形成穩(wěn)定的利潤(rùn)收入,寡頭間會(huì)出現(xiàn)相互制衡的良性競(jìng)爭(zhēng)——既不敢隨意提高價(jià)格,也不敢任意降低商品/服務(wù)質(zhì)量,并形成納什均衡的格局。這一個(gè)格局的出現(xiàn)對(duì)國(guó)家有利——利于監(jiān)管和稅收,對(duì)行業(yè)有利——利于行業(yè)標(biāo)準(zhǔn)的制定的執(zhí)行,對(duì)消費(fèi)者有利——更穩(wěn)定的價(jià)格、質(zhì)量和較多樣的選擇。

但它也有弊端。對(duì)新的創(chuàng)業(yè)者不利、對(duì)現(xiàn)存中小企業(yè)不利,門檻——技術(shù)/經(jīng)驗(yàn)/人脈/資金的要求——會(huì)更高,很難再獨(dú)立壯大一個(gè)行業(yè),被寡頭收購(gòu)是必然結(jié)果也是最好的歸宿,除非有革命性的技術(shù)創(chuàng)新并實(shí)現(xiàn)彎道超車。